12Jun

Informes de Salvador Di Stefano

12/06/2022 - Salvador Di Stefano

Todas las fichas al dólar

La desconfianza se potenció,

inversores en fondos huyen y obligan a una venta masiva de bonos. Los

inversores buscan refugio en dólares.

Panorama

Nacional

¿Qué

sucedió en el mercado?

. - Muy simple, la desconfianza

llegó a los bonos que ajustan por inflación. Su stock se ubica en U$S 73.231

millones, el déficit fiscal de Argentina ronda los U$S 20.000 millones al año y la brecha entre inflación y tasa de devaluación se ubica muy elevada, en los últimos

12 meses la inflación ascendería al 60% anual y la suba del tipo de cambio

mayorista el 27% anual.

¿Entonces?

. - Como falta un año y medio

para terminar el gobierno, haciendo un análisis a mano alzada y suponiendo que

el déficit va a financiarse con bonos en pesos que ajustan por inflación, el

stock de bonos pasaría a U$S 103.000 millones y, como la brecha entre inflación

y suba de tipo de cambio eleva la deuda en dólares, para diciembre de 2023 se

estima una deuda en pesos ajustada por inflación en torno de los U$S 130.000

millones.

El

mercado dijo: game over terminó el juego

. - Correcto, los bonos en

pesos con descuentos tienen tasas que van entre el 70% y 75% anual, mientras que

los bonos en pesos que ajustan por inflación como el TX23, que vence en marzo

del año 2023, rinden inflación más el 15% anual. Hay un desarbitraje manifiesto,

la inflación baja o suben los bonos en pesos con descuento.

¿Cómo

ves el escenario?

. – Los inversores atrapados

en fondos seguirán vendiendo bonos en pesos ajustados por inflación. Hay mucho dinero

en fondos, con inversores poco profesionales que, ante la más mínima baja del

fondo, saldrán del sistema. Esto inclinará la balanza para comprar dólares. Por

eso vemos una fuerte suba de los dólares alternativos.

¿Qué

debería hacer el gobierno?

. - Debo confesar que no seré muy imaginativo, todo el mercado dice lo mismo, podría hacer 3 cosas:

1) Achicar

el gasto público. La Tesorería de esta forma saldrá a buscar

menos dinero al mercado, sería una buena señal ya que disminuir el déficit fiscal

sería una poderosa señal. Probabilidad

de ocurrencia 10%.

2) Reestructurar la deuda en pesos. La Tesorería estaría escalonando vencimientos a través del tiempo, esto le daría aire al mercado. Los bonos con vencimientos cortos pasarían a tener vencimientos a largo plazo. Sería una pésima señal cambiar las reglas de juego, lo mismo pasó en el gobierno de Mauricio Macri cuando lo hizo el ministro de economía Hernán Lacunza. Probabilidad de ocurrencia 20%.

3) El BCRA emitiría y saldría a comprar los bonos. Es lo que hizo el gobierno en las últimas ruedas. Es lo que más le gusta hacer al ministro de economía Martín Guzmán. El problema de esta estrategia es que la mayor emisión alimentaría la rueda inflación más devaluación. Probabilidad de ocurrencia 70%.

¿Qué

datos tenemos que estemos en este camino?

. - La emisión del primer

semestre del año 2021 fue de $ 330.000 millones, en los primeros 5 meses y 7

días del año 2022 llevamos emitidos $ 504.500 millones, esto implica un aumento

del 52,9% de la emisión monetaria.

¿Cómo

estamos con el dólar de equilibrio?

. - Por ahora, y solo por

ahora, en torno de $ 230, con lo cual hay espacio para una suba de los dólares

alternativos a la zona de $ 240/$ 250, ya que habrá mucho dinero por emitir, y

las reservas seguirán siendo escasas.

¿Por

qué no suben las reservas?

. - Con una brecha superior al

70%, y con miras de ir en busca de una brecha del 100%, nadie ingresa dinero al

país por el canal del Mercado Único y Libre de Cambios a una cotización de $

122,0. Los inversores que quieran traer dinero lo harán por el mercado de

capitales a una cotización de $ 228,0, en donde el que ingresa, financia al que

se retira. Como la desconfianza es grande, muchos capitales emigran de

Argentina, y esto permite convalidar dólares alternativos a niveles de precios muy elevados.

¿Qué

solución tenemos?

. - Con este gobierno ninguna,

con otro gobierno es probable una solución en la medida que tengamos un cambio

de plan económico integral, en donde apuntemos a tener superávit fiscal, cero

emisión monetaria, devaluación del dólar mayorista, tipo de cambio único y

eliminación del impuesto país, como también del anticipo de ganancias. El

objetivo sería sacar el cepo lo antes que se pueda, pero para que sea efectivo

hay que tener superávit fiscal (no superávit primario, superávit fiscal)

¿Sería

un ajuste durísimo?

. - Me pediste soluciones, las

soluciones duelen después de tantos años de despilfarro en las cuentas públicas.

Conclusión

de esta primera parte

. - Los bonos ajustados por

CER seguirán bajando.

. - Las empresas venderán su

posición en los fondos comunes de inversión, el que primero sale del fondo es el

que menos pierde, y el que más tiempo se queda se lleva toda la pérdida. Las empresas

no deben invertir en fondos comunes, deberían tener su propia cartera,

armonizando letras, bonos, en distintos plazos, armando un flujo que sea

sustentable y rendidor en el tiempo. Ante una debacle como la actual, si tenés

bonos, podés pedir una caución para hacerte de liquidez y esperar con el bono

su vencimiento para no tener grandes pérdidas. Retirar dividendos y colocar dinero

en cabeza de persona humana es una muy buena solución, ya que se abren

alternativas para invertir con menor costo fiscal, por otro lado, en cabeza de

persona humana se pueden realizar plazos fijos ajustados por inflación que no

están habilitados en cabeza de persona jurídica.

. - Los bonos en dólares de la

deuda comenzarán a subir en pesos y sus paridades seguirán bajas dado que la

Tesorería tiene por delante un déficit fiscal muy elevado.

. - Seguimos recomendando

nuestra estrategia de caucionar bonos y colocar en plazo fijo ajustable por inflación.

. - Los bancos encontrarán en

los bonos ajustados por inflación, los cuales rinden el 15% anual, una forma de colocar

el dinero que toman en plazo fijo ajustado por inflación pagando el 1% anual, lindas

ganancias tendrán los bancos.

. - No descartamos que el

gobierno obligue a los bancos a liquidar las leliq y realizar encajes en bonos

en pesos ajustados por CER, de esta forma les pondría un piso a los bonos ajustados

por CER, pero generaría más desconfianza en el sistema financiero, que ya está

cuasi estatizado.

.- En Informes Privados nuevo

mapa de perspectiva de tasas de inflación, interés y devaluación del tipo de

cambio mayorista y alternativos.

Panorama

del agro

¿Qué

pasa con la soja?

. - Mientras sube en Chicago, baja en Argentina, mientras que en Chicago vale U$S 642, en Argentina la soja valuada

a dólar billete vale U$S 228 cuando una semana atrás valía U$S 245. Claramente

el que no vendió ha perdido una gran oportunidad, lo mismo ocurre con trigo y

maíz.

¿Está

vendiendo el hombre de campo?

. - En soja se espera una

cosecha de 43,3 millones de toneladas. El hombre de campo vendió 17,3 millones

de toneladas, de las cuales a solo 9,2 millones de toneladas le puso precio. El

exportador viene procesando y exportando, estamos cerca del promedio histórico,

al día de la fecha se ha vendido el 40% de lo que se espera cosechar.

¿Qué

sucede con el maíz?

. - Sobre una campaña en la que

se espera una cosecha de 49,2 millones de toneladas, se vendieron 26,7 millones

de toneladas, y se les puso precio a 19,8 millones de toneladas. En resumen, se

vendió el 54% de lo que se espera cosechar.

¿Cómo

ves los precios?

. - Creo que los precios tenderán

a la baja, ya sea por una toma de ganancias en Estados Unidos, o un aumento de

la brecha del tipo de cambio en Argentina. El hombre de campo no fijó precios

para la campaña de soja y maíz 2022/23. Me parece que sería conveniente

realizarlo.

¿Qué le pidió el

gobierno a los exportadores?

. - Un adelanto de las retenciones

de la próxima campaña, los exportadores ya le adelantaron retenciones de maíz

por el equivalente a 4,8 millones de toneladas cuando el maíz no se sembró. En

el caso del trigo los exportadores le adelantaron al gobierno las retenciones por

el equivalente a 8,6 millones de toneladas, cuando este trigo se cosecharía recién

en diciembre 2022.

¿Qué pasará el año próximo?

. - El gobierno no podrá pedir

adelanto de retenciones porque esa recaudación es de la próxima administración,

como creemos que la exportación no haría adelantos, la Tesorería enfrentará un

problema mayúsculo.

Conclusión

. - Los precios de la soja,

maíz y trigo están en niveles muy elevados y resulta probable una toma de ganancias,

como está sucediendo con todas las materias primas. Es un buen momento para

fijar precios de la próxima campaña, al menos en el equivalente a la inversión

en insumos. La bolsa de maíz a un valor inferior a una tonelada de maíz es una

muy buena inversión, lo recomendable es comprar bolsa de maíz y cerrar precio

de la próxima campaña. El resto de los insumos no creemos que bajen de precio,

producto de la escasez mundial. El mapa de precios del agro y lo que dejó el

último informe del USDA lo verás en los Informes Privados.

Panorama

Internacional

¿Qué

sucede en el exterior?

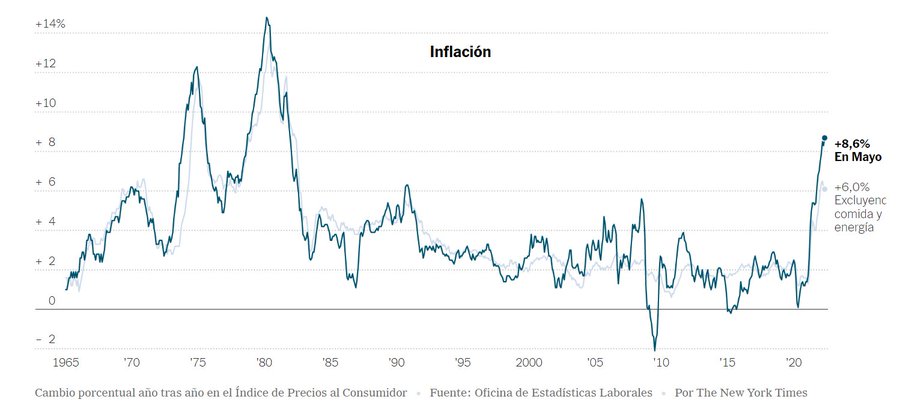

. - Estados Unidos tiene una alta inflación, 8,6% anual y 1% en el último mes. La Reserva Federal desea combatir la inflación con una suba de tasas. La Reserva Federal tiene 5 reuniones hasta fin de año, la tasa de corto plazo está entre el 0,75% y 1,0% anual, es probable que para fin de año esta tasa suba a niveles del 2,75% y 3,0% anual. La tasa de largo plazo está hoy en el 3,16% anual, su probable valor a fin de año lo tendrás en el Informe Privado.

Conclusión

general

. – Estados Unidos, con suba de

tasas y revaluación del dólar, complica a los mercados financieros, de promediar

una nueva baja en Estados Unidos los índices estarían bajando más del 20% de

sus máximos de enero, lo que comenzaría a etiquetarse al mercado americano como

bajista. Esto afectaría también a las materias primas en su totalidad.

. - Los granos están para

ingresar en una toma de ganancias, hay un mercado inverso en Estados Unidos, en

donde el valor hoy de soja y maíz es superior al de fin de año, que es cuando

opera la cosecha. Argentina no está copiando los precios externos. Cuidado.

Muchos apuestan al mercado climático de Estados Unidos. En Argentina, un aumento

de la brecha entre dólares alternativos y oficial, te puede borrar de un

plumazo esa potencial ganancia. En la semana que pasó, en un solo día, la soja subió

U$S 30 en Chicago y en Argentina bajó U$S 10, cuando la valuas en pesos y la convertís

en dólares billetes. El hombre de campo debería llevar estas cuentas, en

nuestros Informes Privados te brindamos los gráficos históricos de soja, maíz y

trigo a dólar billete.

. - La baja de los bonos en

pesos ajustados por inflación seguirá impactando en los mercados. Lo mejor era

tener un plazo fijo calesita ajustado por inflación, que te daría una liquidez

mensual y no correrías los riesgos de la inversión en bonos.

. - El mercado precipitó lo

que podía llegar a suceder dentro de un año, esto implica que la desconfianza tomó

más velocidad. Si el gobierno sigue emitiendo a este ritmo y los inversores

buscan refugio en dólares, tendremos que cambiar nuestro pronóstico de inflación,

que seguramente se ubicaría en niveles mucho más altos que los ya informados. Seguí

nuestros Informes Privados y tendrás las proyecciones en breve.

¿Dónde estás esta semana?

. - Estaremos con dos

distribuidores de insumos, el martes en Pehuajo y el miércoles en 9 de julio. El

jueves en la tarde estaremos en Reconquista disertando en la feria del libro.

Consulta por los Informes Privados en salvador@salvadordistefano.com.ar, a través de la web, de nuestras redes sociales o de nuestro wapp al +54 9 341 570 1341.